今年8月底,TikTok或将正式关闭半闭环,届时卖家将无法在TikTok上放置外链或引导至独立站成交。

这意味着,接下来TikTok或将承担起做好“人、货、场”整个电商链条的重担。

值得注意的是,TikTok最近在电商方面的动作颇多,其中包括但不限于在美国上线 Shop小店功能、启动类自营的全托管模式、与美国仓库家建立合作关

系等等。

同时,由于背靠国内抖音电商的成功经验和超过10亿的月活用户,此前TikTok定下了将在今年实现电商业务规模扩大四倍,商品销售额GMV达到200亿美

元的目标。

目前看来,TikTok在电商领域的野心相当大,要想达成目标还需做出更全面的布局,而进行电商闭环化便是其中最关键的一步。

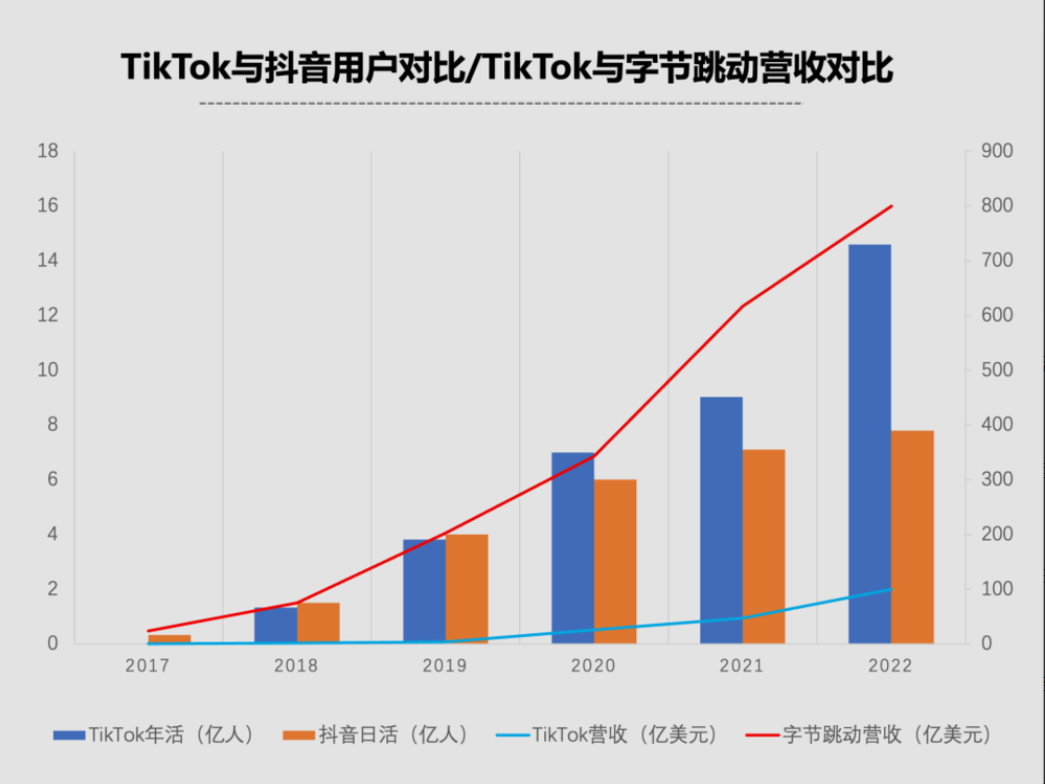

作为一个席卷全球的内容平台,TikTok拥有超越抖音的流量,但其商业化能力却与抖音有着显著的差距。

数据显示,当前TikTok的月活用户数已经超过10亿,但其2022年商业化收入为100亿美元,只占抖音集团(即字节跳动)收入的12.5%。

而抖音的月活用户数量为6.8亿,其2022 年商业化收入约为 2640 亿元,约占抖音集团中国区商业化收入的80%。

电商业务方面,2021年TikTok正式开启电商业务,这一年其全球GMV约为60亿元,仅达到抖音电商首年GMV的1%,距离完成5年内达成3万亿任务还有

非常遥远的距离。

TikTok电商不及抖音电商背后,有一个重要原因——TikTok电商的基础设施较为薄弱。

商家方面,TikTok上的货品主要来自于国内跨境商家,由海外商家和品牌提供的货品占比较小。数据显示,2021年8月前,TikTok 在英国的电商交易总额

中仅10%来自本地化电商,直至2021年年底,本地电商占比上升至50%,依然有一半商品由中国寄往英国。

物流方面,由于跨境电商更依赖于线下的物流、仓储等基础设施的支撑,所以即便TikTok提供了海外仓的配送模式,却还是会因为平台上的跨境商家大多

没有海外仓,导致货物无法退回国内,只能另行处置或销毁。

此外,目前TikTok商家采用的仍是第三方卖家自发货模式,以及与物流商进行合作的模式,运输效率并不高。

用户方面,由于海外用户早已习惯使用亚马逊、eBay、Shopee等老牌货架电商平台进行购物,而主打直播电商的TikTok,显然并不符合用户的使用习

惯,想在短时间内扭转用户心智,是一件十分艰难的事情。

受以上各种因素影响,TikTok才会选择一边重心押注全托管模式,将最终定价权握在手中,一边通过切断第三方外链,提高平台本身的流量价值。

依照目前来看,TikTok在跨境电商领域的布局已经加快了脚步,至于能否跑得越来越快,或许就看未来能否做好闭环电商的生意了。

全托管浪潮席卷跨境电商行业

去年下半年以来,跨境电商行业刮起了一阵“全托管”之风,中国电商“出海四小龙”Temu、SHEIN、TikTok、速卖通纷纷入局,与亚马逊展开正面交

锋。

从发展时间线来看,Temu正是引领全托管浪潮席卷跨境电商行业的“始作俑者”。

2022年9月,Temu正式在美国上线,并以全托管模式大杀四方,成功超越亚马逊,登顶美国购物APP下载榜第一,给整个行业带来了极大的震撼,也让全

托管模式的关注度持续攀升。

没过多久,各大跨境电商平台争相开始拥抱全托管模式,先是Tik Tok在中东沙特市场启动全托管模式的试运营,紧接着速卖通也推出了全托管模式,而后

SHEIN开放第三方卖家入驻,同样沿袭过去电商自营时期的全托管模式。

自此,全托管模式成为了平台发展的主流,新一轮电商大乱战也渐渐拉开了序幕。

在这场大乱战中,Tik Tok可谓是使出了浑身解数。今年5月,Tik Tok上线了以“新潮节拍”(Trendy Beat)为主题的全托管服务,并表示会向消费者提

供在短视频中很受欢迎的物品,同时,所有广告中涉及的商品都交由同一个主体公司进行销售。

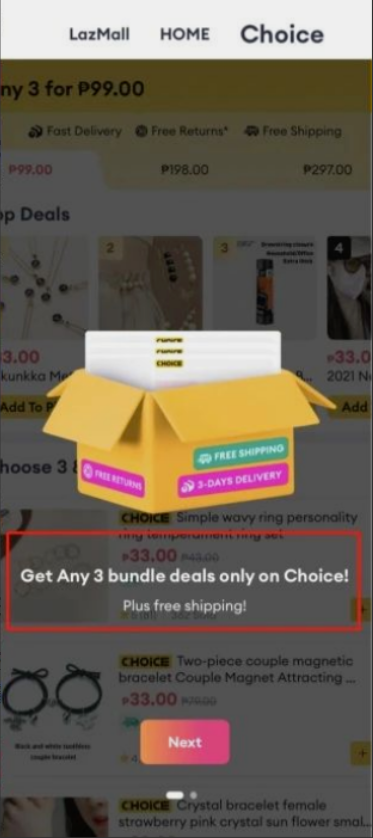

对比来看,“新潮节拍”其实跟速卖通和Lazada的“Choice”相类似,本质上都是全托管模式下的项目,不过二者的不同点在于“Choice”的商品主打

高性价比,而“新潮节拍”的商品不仅主打低价,还会跟随平台热点随时变化,与Tik Tok本身的社交媒体属性搭配得十分巧妙。

结合前文提到的或将于8月底正式关闭半闭环的消息来看,其实可以发现Tik Tok目前正在积极地改变策略,并加快转型的步伐。

而Tik Tok之所以那么急迫地推进电商业务,其实也是因为 TikTok 在欧美拓展电商业务的时候,并不顺利。

众所周知,SHEIN早期凭借供应链优势,已经在美国打下了一片江山,如今又通过全托管模式不断稳固着自身的市场份额;Temu自进入美国市场以来,一

路狂开绿灯,成为了令人“闻风丧胆”的角色;速卖通也在欧洲实现了不错的增长。数据显示,今年3月,速卖通订单同比增长超过50%,欧洲买家数量同

比增长了45%。

反观Tik Tok电商却始终没能在欧美电商市场中站稳脚跟。以英国为例,作为TikTok最先入驻的站点,其月均 GMV 仅为2400 万美元,而在东南亚的印度

尼西亚,这个数字已经达到了2亿美元,两个站点的表现相差甚远。

简单来说,在竞争形势日益严峻的跨境电商市场,TikTok面临的挑战其实比Temu、SHEIN、速卖通更大。

在这种情况下,TikTok必然要迅速调整脚步,才有可能接住“前方来球”。

平台和商家仍面临巨大考验

现如今,跨境电商还是一个巨大的风口,仍然维持着全球范围内的迅猛增长。

数据显示,2023年全球跨境电商价值预计达到1.6万亿美元,这一数字在未来五年或将增长107%,预计2028年将超过3.3万亿美元,占全球电商支出的

33%。

在巨大的商机面前,以“出海四小龙”为代表的跨境电商平台都不可避免地面临诸多挑战和考验。

首先,由于文化背景不同,消费习惯不同,“出海四小龙”需要培养更多本地商家,才有可能克服“水土不服”的考验。

其次,亚马逊和Shopee以及其它本土电商平台始终是当地消费者的第一选择,而“出海四小龙”需要同时面对海内外对手的挑战,竞争压力只增不减。

最后,跨境物流是平台取得消费者信任的重要一环,其基础设施的建设也给平台带来了极大挑战。

在诸多挑战和考验面前,平台需要不断吸引本地商家入驻,加速构建并完善自身的电商闭环,而商家也需要合理与没有平台的流量和支持,进一步开拓海

外市场。

总之,当前跨境电商赛道已经挤满了各路玩家,接下来的斗争必定会相当残酷,留给平台施展拳脚的机会已经不多了。

以上就是今天的所有内容,关注疯狂的美工官网,每天分享不同的电商圈动态!